Anleihen sind derzeit die stabile Säule der Bankenfinanzierung

Bankenrisiken sind komplex und treten in Ihrer Wahrnehmung plötzlich auf. Eine Vertrauenskrise entzieht einer Bank die Finanzierungsgrundlage quasi über Nacht. Das größte Risiko ist immer die Finanzierungsseite der Bank. Vereinfacht haben Banken drei Bausteine zur Finanzierung ihres Geschäftes:

Eigenkapital (ca. 15% der Bilanzsumme) – wirklich mehr davon?

Der schnelle politische Ruf nach erhöhten Eigenkapitalunterlegungen ist auf emotionaler Ebene nachzuvollziehen. In der Realität lieferten Europäische Banken im vierten Quartal 2022 eine durchschnittliche magere Eigenkapitalrendite von 8%.1 Welcher rationale Investor wäre denn bereit, bei den nach wie vor vorhandenen systemischen Risiken zusätzliches Eigenkapital beizu-steuern, für einen Ertrag, der dann marginal über dem von risikofreien Staatsanleihen liegt?

Die Eigenkapitalunterlegung über weitere regulatorische Maßnahmen zu erhöhen (sie lag im vierten Quartal 2022 im Mittel bei 15,3%), ist aus unserer Sicht marktgerecht nicht möglich. Hierfür bedarf es einer deutlichen Reduzierung der Kosten in den Banken, um den Return on Equity und damit den Eigenkapitalpuffer zu verbessern. Dies wird kurzfristig unseres Erachtens eher nicht in allen Instituten umsetzbar sein.

- Bleibt also nur die Abwicklung bzw. Verstaatlichung des Sektors? Für uns - zumindest kurzfristig - keine Option.

Einlagen (ca. 50-70% der Bilanzsumme) – diese müssen stabil bleiben:

Im ersten Schritt wird hier über die Einlagensicherung die wichtigste Finanzierungssäule einer Bank unterstützt.

Das ist im aktuellen Zinsumfeld nicht ausreichend, weil das Bankgeschäft defacto nicht fristenkongruent finanziert werden kann. Das heißt, im Normalfall stehen kurzfristigen Einlagen kurzfristige Kredite gegenüber. Langfristige Kredite werden mit langfristigen Spareinlagen finanziert. Wenn aber, wie aktuell, längerfristige Anlagen für Anleger weniger attraktiv sind und Banken auch für kurzfristige Einlagen keine marktgerechten Konditionen zahlen, dann schichten Anleger auf Alternativen um und parken ihr Erspartes in Geldmarktfonds, Apple Guthabenkonten oder kurzlaufenden Staatsanleihen. Damit wird den Instituten eine wichtige Finanzierungsgrundlage entzogen - das kommt einem Bank Run gleich.

Wir sehen, dass gerade seit Credit Suisse und SVB die Kreditinstitute ihre Konditionen noch einmal deutlich verbesserten und die März Zinserhöhung der EZB an die Kunden praktisch voll weitergegeben haben.

Der durchschnittliche Zinssatz auf 1 Jahr Laufzeit stieg auf 2,3%, ein Plus von 0,5% gegenüber dem Vormonat.

- Wir erwarten, dass sich dieser Trend – vorausgesetzt die Profitabilität der Bank erlaubt dies - fortsetzt und damit ein notwendiger Beitrag zur Stabilisierung der Einlagen von den Banken selbst geleistet wird und das Risiko des Einlagenverlusts weiter reduziert wird.

Kredite/ langfristige Schuldverschreibungen (ca. 5% - 10%) – die aktuell einzig stabile marktgerechte Finanzierungs-Säule:

Für eine fristenkongruente Finanzierung der Bankbilanz sind Schuldverschreibungen unverzichtbar, da hiermit langfristiges Kapital zur Verfügung gestellt wird. Die Entscheidung der Schweizer Finanzaufsicht FINMA im Rahmen der Credit Suisse Krise zur Verlustbeteiligung der Nachrangigen Anleihegläubiger (AT1) noch vor den Eigenkapitalgebern hat zur – aus unserer Sicht – extremen Ausweitung von Risiko-aufschlägen für Banken beigetragen.

Bankanleihen handeln immer noch mit deutlichen Aufschlägen gegenüber den Spreads Ihrer Kunden (den Unternehmen). Das ist mittelfristig nicht tragbar. Durch die Klarstellung der Europäischen Regulierer (EBA, EZB), die Seniorität bei der Verlustbeteiligung zu berücksichtigen (d.h. Equity = first loss, Nachrang Gläubiger = second loss usw.) wurde die Position der Anleihe Investoren gestärkt. Die Risikoaufschläge sind wieder etwas zurückgekommen.

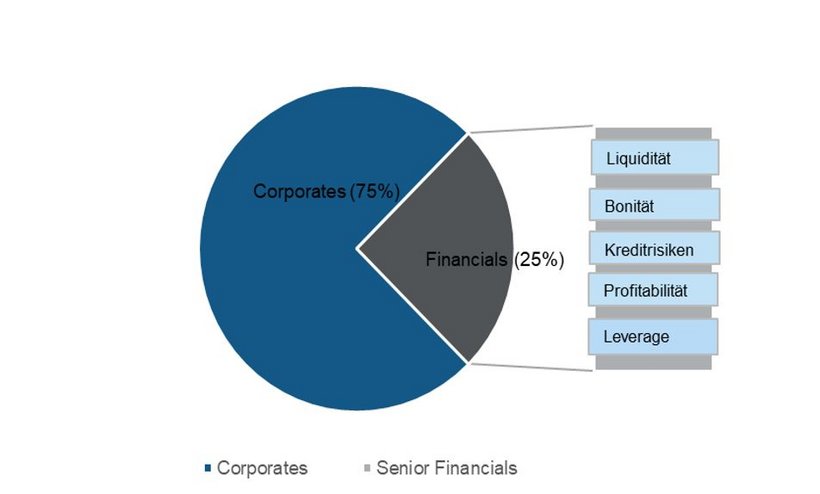

Gleichwohl sind wir uns der strukturellen und konjunkturellen Risiken im Europäischen Bankensektor bewusst und bevorzugen aus diesem Grunde ausschließlich höherrangige Instrumente von Emittenten mit hoher Bonität und Profitabilität in einem defensiven Portfolio.

- Wir erwarten, dass sich diese Erholung für diese Institute mittelfristig fortsetzt und die Spreads wieder von vergleichbaren Unternehmensanleihen liegen werden.

Financial Spread Prämie relativ zu Investment Grade Corporates